¡Ahorra más en impuestos! Descubre cuanto baja el IRPF con una minusvalía del 33%

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es uno de los impuestos más importantes en España. Es el impuesto que grava los ingresos y ganancias de los contribuyentes, y su tipo impositivo varía según distintas circunstancias personales y económicas. Una de estas circunstancias es tener una minusvalía reconocida del 33% o más, lo cual puede suponer importantes ventajas fiscales.

Te explicaremos cómo funciona el IRPF en relación a las personas con minusvalía del 33% o más. Veremos qué requisitos se exigen para poder acogerse a estas ventajas fiscales, cuáles son los beneficios en términos de reducción del impuesto y las diferentes formas de aplicar esta reducción. Si tienes una minusvalía o conoces a alguien que la tenga, este artículo te será de utilidad para ahorrar en impuestos y aprovechar al máximo las ventajas fiscales disponibles.

- Qué es una minusvalía y cómo afecta al impuesto sobre la renta

- Cuáles son los requisitos para obtener una minusvalía del 33%

- Cómo puedo calcular cuánto me ahorraría en impuestos con una minusvalía del 33%

- Qué beneficios adicionales podría obtener además del descuento en el IRPF

- Qué documentos necesito presentar ante la Agencia Tributaria para solicitar la deducción por minusvalía

- Hay algún límite máximo de ahorro en impuestos con una minusvalía del 33%

- El descuento en el IRPF aplica solo a personas físicas o también a empresas

- Hay algún otro tipo de impuesto que se vea afectado por una minusvalía del 33%

- Qué diferencia hay entre una minusvalía del 33% y una del 65% en cuanto a beneficios fiscales

- Puedo solicitar una revisión de mi grado de minusvalía si considero que es incorrecto

- Preguntas frecuentes (FAQ)

- 1. ¿Quiénes pueden solicitar el IRPF con una minusvalía del 33%?

- 2. ¿Cuánto puede llegar a bajar el IRPF con una minusvalía del 33%?

- 3. ¿Cómo se solicita la minusvalía del 33% para obtener el beneficio en el IRPF?

- 4. ¿Se aplica el beneficio de IRPF con una minusvalía del 33% automáticamente?

- 5. ¿Qué otros beneficios fiscales existen para personas con discapacidad?

Qué es una minusvalía y cómo afecta al impuesto sobre la renta

Una minusvalía es una condición física o mental que limita la capacidad de una persona para llevar a cabo actividades diarias. Estas limitaciones pueden ser permanentes o temporales, y son evaluadas por los organismos competentes para determinar el grado de discapacidad.

La minusvalía puede tener un impacto significativo en diferentes aspectos de la vida de una persona, incluyendo sus finanzas. En el caso concreto del impuesto sobre la renta, las personas con una minusvalía reconocida pueden beneficiarse de una serie de ventajas fiscales.

Cómo afecta una minusvalía al IRPF

Uno de los principales beneficios fiscales que se aplican a las personas con minusvalía es la reducción en el impuesto sobre la renta (IRPF). El IRPF es un impuesto directo que grava los ingresos obtenidos por las personas físicas en un determinado periodo de tiempo.

En el caso de las personas con una minusvalía reconocida, el IRPF se reduce en función del grado de discapacidad. Si la minusvalía es igual o superior al 33%, se aplicará una reducción del impuesto. Esta reducción puede llegar hasta el 75% en ciertos casos, lo que supone un ahorro considerable en la carga impositiva.

Es importante tener en cuenta que para poder beneficiarse de esta reducción, es necesario cumplir con ciertos requisitos establecidos por la legislación vigente. Entre ellos, se encuentra la necesidad de obtener un certificado oficial de minusvalía emitido por el organismo competente, así como realizar la Declaración de la Renta de acuerdo a la normativa específica para personas con discapacidad.

Otras ventajas fiscales para las personas con minusvalía

Además de la reducción en el IRPF, las personas con minusvalía también pueden acceder a otras ventajas fiscales. Algunas de ellas incluyen:

- Exención de impuestos en la adquisición de vehículos adaptados o los gastos de adaptación de vehículos existentes.

- Exención del impuesto de matriculación y del impuesto de circulación para vehículos adaptados.

- Reducción en el impuesto sobre bienes inmuebles (IBI).

- Reducción en el impuesto de sucesiones y donaciones.

Estas ventajas fiscales están diseñadas para contribuir a la mejora de la calidad de vida de las personas con minusvalía y facilitar su inclusión social y laboral.

Una minusvalía reconocida puede tener un impacto significativo en el impuesto sobre la renta, permitiendo a las personas con discapacidad beneficiarse de reducciones fiscales importantes. Además, también se pueden obtener otros beneficios fiscales relacionados con la adquisición de vehículos adaptados y la posesión de bienes inmuebles.

Cuáles son los requisitos para obtener una minusvalía del 33%

Obtener una minusvalía del 33% puede ser de gran ayuda a la hora de ahorrar en impuestos, ya que permite acceder a beneficios fiscales específicos. Sin embargo, es importante tener en cuenta que no todas las personas cumplen con los requisitos necesarios para obtener esta consideración.

1. Evaluación médica

El primer paso para obtener una minusvalía del 33% es someterse a una evaluación médica completa. En este proceso, un equipo de profesionales de la salud evaluará el grado de discapacidad y determinará si se cumplen los criterios necesarios para obtener la minusvalía.

Es importante llevar todos los informes y documentación médica necesaria para respaldar la solicitud, así como cualquier prueba adicional que pueda ayudar a demostrar la discapacidad.

2. Grado de discapacidad reconocido

Para obtener una minusvalía del 33%, es necesario que el grado de discapacidad reconocido sea igual o superior al porcentaje requerido. Este porcentaje puede variar dependiendo del país y de la legislación aplicable.

La discapacidad puede ser física, sensorial, intelectual o mental, y debe ser evaluada por médicos especializados en cada área específica. Es posible que se requieran pruebas adicionales, como radiografías, resonancias magnéticas u otros estudios, para determinar el grado de discapacidad y alcanzar el porcentaje necesario.

3. Solicitud formal

Una vez obtenidos todos los informes y certificados médicos necesarios, es posible proceder con la solicitud formal de la minusvalía del 33%. Esta solicitud debe presentarse ante las autoridades competentes, siguiendo los trámites y requisitos establecidos por la legislación vigente.

Es importante asegurarse de cumplir con todos los requisitos y plazos establecidos para evitar demoras o rechazos en el proceso de solicitud. También se deben adjuntar todos los documentos necesarios, como copias de DNI, informes médicos, certificados de discapacidad, entre otros.

4. Beneficios fiscales

Una vez que se ha obtenido la minusvalía del 33%, se puede acceder a una serie de beneficios fiscales específicos, como la reducción del Impuesto sobre la Renta de las Personas Físicas (IRPF).

El IRPF es un impuesto directo que grava la renta de las personas físicas. Con la minusvalía del 33%, es posible aplicar una deducción adicional en la declaración de la renta, lo que se traduce en un ahorro significativo en el pago de impuestos.

Este ahorro puede variar dependiendo de cada situación personal, como los ingresos, el grado de minusvalía y otros factores relevantes. Por ello, es recomendable consultar con un asesor fiscal o contador especializado para obtener información precisa y actualizada sobre las ventajas y beneficios fiscales asociados a la minusvalía del 33%.

Obtener una minusvalía del 33% puede tener múltiples beneficios, especialmente en el ámbito fiscal. Sin embargo, es fundamental cumplir con los requisitos establecidos y seguir los trámites adecuados para formalizar la solicitud. Asimismo, es recomendable contar con asesoramiento especializado para maximizar los beneficios y garantizar el cumplimiento de las obligaciones fiscales.

Cómo puedo calcular cuánto me ahorraría en impuestos con una minusvalía del 33%

Si te estás preguntando cómo calcular cuánto te ahorrarías en impuestos con una minusvalía del 33%, estás en el lugar correcto. Obtener una minusvalía puede tener un impacto significativo en tus obligaciones fiscales y conocer la cantidad exacta que podrías ahorrarte es fundamental para planificar tu situación financiera.

El primer paso para calcular tus ahorros fiscales es determinar el monto de tu base imponible, es decir, los ingresos totales sobre los cuales se aplica el Impuesto sobre la Renta de las Personas Físicas (IRPF). Este cálculo incluirá todos tus ingresos, ya sean salarios, pensiones, rentas de alquiler u otros ingresos gravables.

Una vez que hayas determinado tu base imponible, deberás aplicar la escala de impuestos correspondiente a fin de obtener el impuesto bruto que tendrías que pagar sin aplicar ninguna deducción o beneficio fiscal relacionado con la minusvalía.

Es importante recordar que los porcentajes de deducción y los límites aplicables varían según la legislación fiscal vigente en tu país. En muchos casos, las minusvalías pueden estar sujetas a requisitos específicos y deben ser reconocidas oficialmente por las autoridades competentes para poder beneficiarte de los ahorros fiscales.

Una vez que cuentas con la cifra del impuesto bruto, deberás aplicar la deducción correspondiente a la minusvalía. Esta deducción puede variar dependiendo del grado de discapacidad reconocido y de las normativas fiscales vigentes. En algunos casos, se aplica un porcentaje fijo de deducción, mientras que en otros la deducción puede ser progresiva en función del grado de minusvalía.

Es importante tener en cuenta que las deducciones por minusvalía suelen tener un límite máximo establecido por la legislación fiscal. Este límite puede ser un monto fijo o una proporción de la base imponible, y se aplica para evitar que los beneficios fiscales sean excesivos.

Finalmente, después de aplicar la deducción correspondiente a la minusvalía, obtendrás la cantidad final de impuestos que deberías pagar con la minusvalía del 33%. Esta cifra te permitirá compararla con el impuesto bruto inicial y calcular cuánto te ahorrarías en impuestos anualmente.

Consideraciones adicionales

- Recuerda que los cálculos aquí mencionados son generales y pueden variar según tu situación personal y la legislación fiscal vigente en tu país. Siempre es recomendable consultar con un profesional especializado en impuestos o asesor fiscal para obtener información más precisa y actualizada.

- También es importante tener en cuenta que existen otras deducciones y beneficios fiscales relacionados con la minusvalía, como deducciones por gastos médicos o sociales, que podrían contribuir aún más a tus ahorros fiscales.

- No olvides que las leyes fiscales pueden cambiar periódicamente, por lo que es fundamental mantenerse informado y actualizar tus cálculos según sea necesario.

Si estás considerando solicitar una minusvalía del 33%, calcular cuánto te ahorrarías en impuestos puede ser un paso clave para evaluar los beneficios fiscales que obtendrías. Ten en cuenta que los cálculos pueden variar, por lo que es recomendable obtener asesoramiento profesional y verificar la legislación fiscal vigente en tu país.

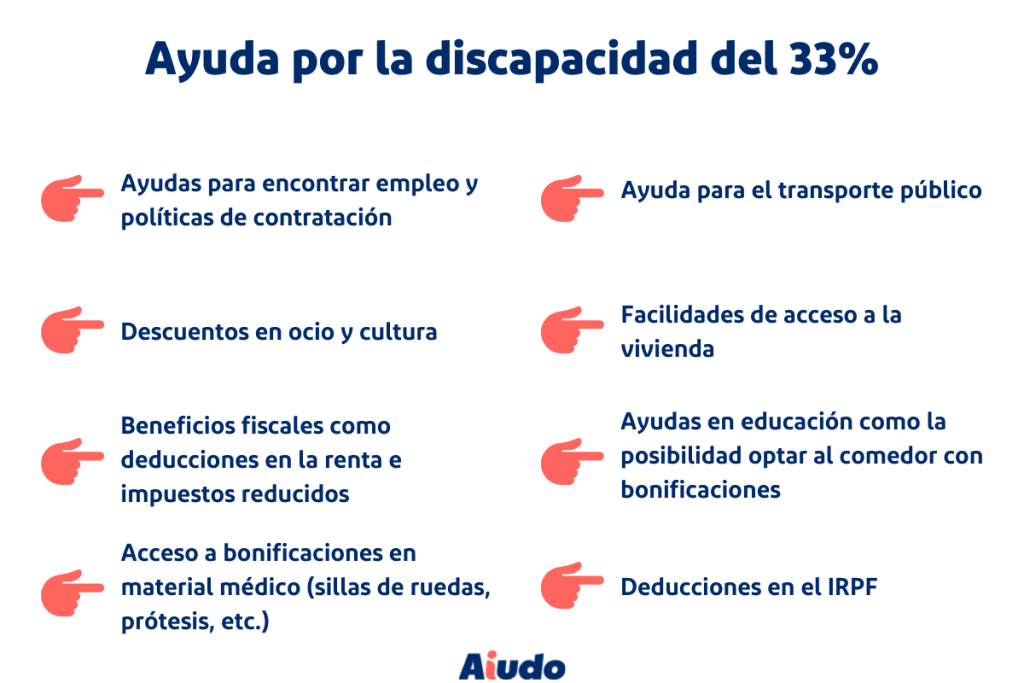

Qué beneficios adicionales podría obtener además del descuento en el IRPF

Además del atractivo descuento en el IRPF que se obtiene al contar con una minusvalía del 33%, existen una serie de beneficios adicionales que pueden marcar la diferencia en el día a día de quienes se encuentran en esta situación.

1. Deducción por discapacidad

Una de las principales ventajas de tener una minusvalía es poder optar a la deducción por discapacidad. Esta deducción puede variar dependiendo del grado de discapacidad y las circunstancias personales, pero en general supone una reducción significativa de la carga tributaria.

2. Acceso a plazas de aparcamiento reservadas

En muchos lugares públicos, como centros comerciales o edificios de oficinas, se destinan plazas de aparcamiento exclusivas para personas con discapacidad. Contar con una minusvalía puede otorgar el derecho a hacer uso de estas plazas reservadas, facilitando así el acceso y mejorando la comodidad en desplazamientos en coche.

3. Descuentos en transporte público

Varias ciudades ofrecen descuentos o incluso gratuidades en el transporte público para personas con discapacidades reconocidas oficialmente. Esto no solo reduce los gastos de movilidad, sino que también fomenta una mayor inclusión social y facilidad de desplazamiento para quienes lo necesitan.

4. Prioridad en trámites administrativos

Contar con una minusvalía puede otorgar el derecho a pasar por delante en filas y trámites administrativos en entidades públicas o privadas que ofrecen servicios a la comunidad. Esto supone un beneficio importante en términos de tiempo y comodidad, evitando largas esperas y permitiendo una atención más rápida y eficiente por parte del personal encargado de los trámites.

5. Acceso a empleo protegido

En algunos países, las personas con discapacidad tienen acceso a programas y oportunidades laborales específicas conocidas como "empleo protegido". Estos programas promueven la igualdad de oportunidades y proporcionan puestos de trabajo adaptados a las capacidades de cada persona, brindando estabilidad y seguridad laboral.

6. Apoyos económicos y sociales

Además de los beneficios fiscales, algunas minusvalías pueden dar derecho a recibir ayudas económicas o sociales para cubrir necesidades especiales. Estas ayudas pueden ser en forma de subsidios, becas, prestaciones económicas u otros apoyos, dependiendo de las políticas y regulaciones vigentes en cada país o región.

En definitiva, contar con una minusvalía del 33% implica no solo un descuento en el IRPF, sino también una serie de beneficios adicionales que contribuyen a mejorar la calidad de vida de las personas y fomentar su inclusión en la sociedad. Es importante aprovechar al máximo estas ventajas y estar informado sobre los diferentes derechos y recursos disponibles para hacer de la minusvalía algo más llevadero y menos limitante.

Qué documentos necesito presentar ante la Agencia Tributaria para solicitar la deducción por minusvalía

Para solicitar la deducción por minusvalía en el Impuesto sobre la Renta de las Personas Físicas (IRPF), es necesario presentar ciertos documentos ante la Agencia Tributaria. Estos documentos son fundamentales para demostrar la existencia de la minusvalía y poder beneficiarse de esta importante deducción fiscal.

Entre los documentos necesarios, se encuentra el certificado de discapacidad emitido por el órgano competente de la comunidad autónoma. Este certificado es imprescindible, ya que es el documento oficial que acredita el grado de minusvalía y su reconocimiento legal.

Además, también se deberá presentar el informe médico que justifique la minusvalía y su porcentaje. Este informe debe ser emitido por un facultativo especialista, como un médico neurólogo, psiquiatra o cualquier otro profesional de la salud calificado para realizar una evaluación precisa del estado de salud del contribuyente.

En algunos casos, puede ser necesario aportar otros documentos complementarios, como informes de pruebas diagnósticas, tratamientos seguidos o historias clínicas relevantes. Estos documentos adicionales ayudarán a respaldar y fundamentar la solicitud de la deducción por minusvalía.

Todos estos documentos deben ser originales y estar debidamente compulsados o acompañados de una copia compulsada. Es importante recordar que la Agencia Tributaria puede solicitar documentación adicional o realizar comprobaciones para verificar la veracidad de la información presentada.

¿Cómo presentar los documentos?

La presentación de los documentos ante la Agencia Tributaria se puede realizar de manera presencial o telemática, a través de la sede electrónica del organismo. En ambos casos, es necesario completar el Modelo 100 de la declaración del IRPF e incluir los documentos correspondientes como anexos.

Si se opta por la presentación presencial, será necesario acudir a la delegación de la Agencia Tributaria correspondiente a tu lugar de residencia y entregar los documentos en persona. Es importante asegurarse de solicitar un resguardo de entrega como comprobante.

Si se prefiere la presentación telemática, se debe disponer de un certificado digital o DNI electrónico válido. A través de la sede electrónica de la Agencia Tributaria, se podrá acceder al formulario online y adjuntar los documentos requeridos de forma segura y cómoda.

¿Cuál es el plazo para presentar la solicitud?

El plazo para presentar la solicitud de deducción por minusvalía en el IRPF generalmente coincide con el periodo establecido para la presentación de la declaración de la renta. Este plazo suele abarcar desde principios del mes de abril hasta finales del mes de junio del año siguiente al que corresponda la deducción.

No obstante, es recomendable consultar las fechas exactas en el calendario fiscal de la Agencia Tributaria, ya que estos plazos pueden variar ligeramente cada año.

También es importante tener en cuenta que la solicitud de la deducción por minusvalía se debe realizar en cada ejercicio fiscal en el que se cumplan los requisitos establecidos. No es suficiente con haberla solicitado en años anteriores, ya que la situación de minusvalía debe ser acreditada y verificada periódicamente.

Para solicitar la deducción por minusvalía en el IRPF es necesario presentar ante la Agencia Tributaria el certificado de discapacidad, el informe médico y otros documentos complementarios que respalden la situación de minusvalía. Estos documentos se pueden presentar de manera presencial o telemática, durante el plazo establecido cada año. Es importante estar al día de los requisitos y trámites necesarios para poder beneficiarse de esta deducción fiscal.

Hay algún límite máximo de ahorro en impuestos con una minusvalía del 33%

Una de las ventajas de tener una minusvalía del 33% es la posibilidad de ahorrar en impuestos. Sin embargo, es importante tener en cuenta que existe un límite máximo a este ahorro. El IRPF, Impuesto sobre la Renta de las Personas Físicas, es el principal impuesto que se ve afectado por la minusvalía.

El IRPF es un impuesto progresivo, lo que significa que las personas con mayores ingresos tienen que pagar un porcentaje mayor de impuestos. Sin embargo, las personas con una minusvalía del 33% pueden beneficiarse de una reducción en la base imponible, lo que se traduce en un ahorro en impuestos.

En cuanto al límite máximo de ahorro en impuestos, hay que tener en cuenta que este varía en función de diversos factores, como el tipo de minusvalía y la cuantía de los ingresos. En general, cuanto mayor sea la minusvalía y menores sean los ingresos, mayor será el ahorro en impuestos.

Es importante destacar que la minusvalía debe estar reconocida oficialmente para poder aplicar las deducciones correspondientes en el IRPF. Esto implica presentar la documentación necesaria y pasar por un proceso de evaluación médica.

En términos prácticos, el ahorro en impuestos con una minusvalía del 33% puede suponer una reducción significativa en la carga fiscal. Por ejemplo, una persona con unos ingresos determinados podría ahorrar hasta un 20% en impuestos gracias a esta medida.

Sin embargo, es fundamental tener en cuenta que cada caso es único y que los resultados pueden variar. La mejor manera de saber cuánto se puede ahorrar en impuestos con una minusvalía del 33% es consultar a un asesor fiscal o utilizar una calculadora especializada que tenga en cuenta todos los factores relevantes.

El descuento en el IRPF aplica solo a personas físicas o también a empresas

El descuento en el IRPF aplica únicamente a personas físicas y no a empresas. Este beneficio fiscal está diseñado para brindar apoyo económico a aquellos contribuyentes que presentan una minusvalía del 33% o superior.

Para las personas físicas que cumplen con este requisito, la normativa tributaria permite reducir la base imponible del IRPF en función del grado de discapacidad. Esto significa que el porcentaje de impuestos a pagar disminuirá en proporción al nivel de minusvalía declarado.

Es importante tener en cuenta que esta reducción se aplica únicamente al tramo estatal del IRPF. Los impuestos autonómicos y locales no se ven afectados por esta bonificación.

Cómo calcular el descuento en el IRPF por minusvalía

Calcular el descuento en el IRPF por minusvalía es un proceso sencillo, pero es fundamental contar con todos los documentos necesarios para respaldar la solicitud.

En primer lugar, es necesario obtener el certificado de discapacidad oficial emitido por los organismos competentes. Este documento deberá indicar el grado de minusvalía reconocida, que debe ser igual o superior al 33% para poder acceder al beneficio.

A continuación, se deberá presentar este certificado ante la Agencia Tributaria correspondiente al país y seguir los procedimientos establecidos por cada administración fiscal.

Una vez presentada la documentación requerida, la Agencia Tributaria realizará los cálculos pertinentes para determinar la base imponible ajustada y aplicar el descuento correspondiente en el cálculo del IRPF.

Límites y consideraciones

Es importante destacar que existen ciertos límites y consideraciones adicionales para la aplicación de este descuento en el IRPF.

En primer lugar, el descuento está sujeto a un límite máximo establecido por la legislación fiscal. Este límite varía dependiendo del grado de minusvalía declarado, con un incremento en el límite a medida que aumenta el porcentaje de discapacidad.

Además, es importante tener en cuenta que el descuento solo se aplica a los rendimientos del trabajo y las actividades económicas desarrolladas por la persona física con discapacidad.

Por último, cabe mencionar que el descuento no afecta a otros impuestos y contribuciones sociales, como las cotizaciones a la seguridad social o las cuotas de autónomos.

El descuento en el IRPF por minusvalía del 33% o superior es un beneficio fiscal destinado exclusivamente a personas físicas. Para acceder a este beneficio, es necesario contar con el certificado de discapacidad correspondiente y seguir los procedimientos establecidos por la Agencia Tributaria. Es fundamental tener en cuenta los límites y consideraciones legales al calcular el descuento aplicable.

Hay algún otro tipo de impuesto que se vea afectado por una minusvalía del 33%

Además del Impuesto sobre la Renta de las Personas Físicas (IRPF), existen otros impuestos que pueden verse afectados por una minusvalía del 33%. Aunque el IRPF es uno de los impuestos más importantes y conocidos, no es el único que puede beneficiarse de este tipo de situación.

Uno de los impuestos que también se ve influenciado por una minusvalía del 33% es el Impuesto sobre Sucesiones y Donaciones. Este impuesto se aplica cuando una persona recibe una herencia o donación y puede variar dependiendo de diferentes factores, como el grado de parentesco entre el donante y el receptor, así como la cantidad recibida. En algunos casos, si el receptor de la herencia o donación tiene una minusvalía del 33% reconocida, puede aplicarse una reducción en la base imponible del impuesto, lo que lleva a un menor importe a pagar.

Otro impuesto que se ve afectado por una minusvalía del 33% es el Impuesto sobre Bienes Inmuebles (IBI). Este impuesto grava la titularidad de los bienes inmuebles y puede variar según el valor catastral de la propiedad. En algunos municipios, si el propietario tiene reconocida una minusvalía del 33%, puede solicitar una bonificación en el IBI, lo que supondrá un ahorro en el importe total a pagar anualmente.

Asimismo, la minusvalía del 33% puede tener repercusiones en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Este impuesto se aplica en la compraventa de bienes inmuebles, vehículos o en la constitución de hipotecas. En algunos casos, si el comprador tiene reconocida una minusvalía del 33%, puede solicitar una reducción en la base imponible del impuesto, lo que se traduce en un menor importe a pagar.

Es importante tener en cuenta que las leyes y regulaciones fiscales pueden variar según cada país o región. Por tanto, es fundamental consultar con un asesor fiscal especializado para comprender cómo una minusvalía del 33% puede afectar otros impuestos además del IRPF. Un profesional podrá brindar orientación específica y personalizada según las circunstancias individuales de cada contribuyente.

Qué diferencia hay entre una minusvalía del 33% y una del 65% en cuanto a beneficios fiscales

Una de las maneras más efectivas para ahorrar en impuestos es a través de la declaración de una minusvalía. Cuando una persona sufre una discapacidad o enfermedad que le cause una limitación sustancial en su capacidad de trabajar, puede ser elegible para un porcentaje de minusvalía reconocido oficialmente por las autoridades fiscales.

En el caso de las minusvalías del 33% y del 65%, ambas ofrecen beneficios fiscales significativos. Sin embargo, hay algunas diferencias importantes a tener en cuenta cuando se trata de la cuantía de los impuestos que se pueden ahorrar.

Beneficios fiscales de una minusvalía del 33%

Una minusvalía reconocida del 33% permite a la persona deducir una parte de sus ingresos brutos en la declaración de la renta. Esta deducción puede variar según las legislaciones fiscales de cada país, pero suele oscilar entre un 20% y un 30% del total de los ingresos.

Además, aquellos con una minusvalía del 33% pueden beneficiarse de ventajas adicionales como:

- Exención o reducción en el pago de determinados impuestos municipales o autonómicos

- Acceso a ayudas económicas complementarias por parte del estado

- Prioridad en la tramitación de prestaciones y servicios sociales

Estos beneficios fiscales pueden suponer un ahorro significativo para aquellas personas con una minusvalía del 33% y pueden ayudar a compensar en cierta medida las dificultades económicas que pueden surgir debido a la discapacidad.

Beneficios fiscales de una minusvalía del 65%

Por otro lado, una minusvalía reconocida del 65% ofrece beneficios fiscales aún más amplios. En este caso, las deducciones en la declaración de la renta pueden alcanzar un porcentaje mucho mayor. Dependiendo de las leyes fiscales vigentes, aquellos con una minusvalía del 65% pueden deducir hasta un 50% o más de sus ingresos brutos.

Además de las deducciones en el impuesto sobre la renta, las personas con una minusvalía del 65% también pueden tener derecho a otras ventajas como:

- Exención o reducción del impuesto de patrimonio

- Posibilidad de solicitar ayudas económicas específicas para personas con discapacidad

- Prioridad en la obtención de plazas en centros educativos y servicios médicos especializados

Estos beneficios adicionales permiten a aquellos con una minusvalía del 65% acceder a mayores exenciones fiscales y recursos económicos que pueden ser fundamentales para mejorar su calidad de vida y garantizar una atención adecuada.

Tanto una minusvalía del 33% como una del 65% ofrecen beneficios fiscales significativos, pero hay diferencias en cuanto a las deducciones y los recursos a los que se puede acceder. Si estás considerando solicitar el reconocimiento de una minusvalía, es importante informarte sobre las legislaciones fiscales aplicables en tu país y entender cuáles son los beneficios específicos que puedes obtener en cada caso.

Puedo solicitar una revisión de mi grado de minusvalía si considero que es incorrecto

Si tienes una minusvalía del 33% y estás buscando formas de ahorrar más en impuestos, es posible que hayas considerado solicitar una revisión de tu grado de minusvalía. Es importante entender que el grado de minusvalía es determinado por un equipo médico y puede haber ocasiones en las que no estés completamente satisfecho con el resultado.

En caso de que creas que el grado de minusvalía asignado es incorrecto, puedes solicitar una revisión. Este proceso generalmente implica proporcionar documentación adicional o realizar exámenes médicos adicionales para respaldar tu solicitud. La revisión se llevará a cabo por un equipo médico especializado en evaluaciones de discapacidad, quienes revisarán la información proporcionada y tomarán una decisión basada en ella.

Es importante tener en cuenta que el proceso de revisión puede llevar tiempo y puede que no tengas garantía de que el resultado sea a tu favor. Sin embargo, si realmente crees que el grado de minusvalía actual no refleja tus limitaciones o necesidades, puede valer la pena intentarlo.

Si decides seguir adelante con la solicitud de revisión, te recomendamos ponerse en contacto con el organismo encargado de los trámites de discapacidad en tu país o región. Ellos podrán proporcionarte información específica sobre los requisitos y pasos a seguir en tu caso particular.

Si tienes una minusvalía del 33% y sientes que el grado de minusvalía asignado no es correcto, puedes solicitar una revisión. Asegúrate de recopilar toda la documentación necesaria y seguir los pasos adecuados para aumentar tus posibilidades de éxito en la revisión. Recuerda que el proceso puede llevar tiempo, pero si consideras que no se te ha dado el grado de minusvalía adecuado, vale la pena intentarlo.

Preguntas frecuentes (FAQ)

1. ¿Quiénes pueden solicitar el IRPF con una minusvalía del 33%?

Todas las personas que sean reconocidas oficialmente con una discapacidad del 33% o más.

2. ¿Cuánto puede llegar a bajar el IRPF con una minusvalía del 33%?

Depende de los ingresos anuales y de la comunidad autónoma, pero en general puede suponer un ahorro significativo en impuestos.

3. ¿Cómo se solicita la minusvalía del 33% para obtener el beneficio en el IRPF?

Es necesario presentar una solicitud ante el organismo correspondiente, como por ejemplo el Instituto Nacional de la Seguridad Social, y proporcionar toda la documentación necesaria para demostrar la discapacidad.

4. ¿Se aplica el beneficio de IRPF con una minusvalía del 33% automáticamente?

No, es necesario solicitarlo y cumplir con todos los requisitos establecidos por la ley para obtener el beneficio.

5. ¿Qué otros beneficios fiscales existen para personas con discapacidad?

Además del IRPF, existen otras deducciones y beneficios fiscales en áreas como el Impuesto sobre el Valor Añadido (IVA) y el Impuesto sobre Sucesiones y Donaciones, entre otros.

Entradas relacionadas